黑石(Blackstone)集团投资数年的希尔顿国际酒店集团(HiltonWorldwide,以下简称希尔顿)上市之路备受关注,而这可能成为全球酒店企业金额最大的IPO。

昨日 (11月5日),《每日经济新闻》援引外媒消息,私募股权公司美国黑石集团所持有的连锁酒店希尔顿计划于12月2日当周举行首次公开发行(IPO),拟筹资12.5亿美元,上市申请文件中称,此次IPO所募集的资金将用于偿还债务。黑石集团希望希尔顿市值能达到300亿美元左右。记者注意到,在这笔IPO进行之际,正值黑石寻求套现多笔不动产投资。

对于希尔顿的上市,华美首席知识官赵焕焱分析指出,“本来黑石收购希尔顿的目的就在于投资,当前全球酒店业正逐步转为景气,黑石的套现可谓最佳时机。”

黑石6年投资有望变现

黑石集团在2007年以267亿美元(其中包括承担约70亿美元债务)的创纪录价格对希尔顿进行私有化收购,这也成为2008年全球金融危机之前交易金额最大的一项杠杆收购。

尽管黑石在2011年对希尔顿的投资已转为盈利,但黑石一直没有实现对希尔顿IPO的计划。6年后的今年9月,希尔顿终于申请IPO拟筹资12.5亿美元。记者注意到,此番希尔顿推出IPO正值黑石集团有意退出房地产投资之际。

公开资料显示,黑石集团是一家全球另类资产管理和提供金融咨询服务的机构,也是世界最大的独立另类资产管理机构之一,截至9月底,黑石集团管理下的资产总额达到了创纪录的2480亿美元,比去年同期增长21%。同期,黑石集团管理下的可获取服务费的资产增长12%,至1887亿美元。

记者获悉,自从黑石收购以来,希尔顿的开业客房数增加了17万间,增幅为34%,在所有大型酒店运营公司当中是最高的。黑石在希尔顿上市申请文件中表示,由于正在开发的客房数激增了52%,未来希尔顿将会增加更多的客房。

近期,黑石旗下的购物中心BrixmorPropertyGroupInc在IPO中筹得了8.25亿美元。除此之外,今年7月黑石集团曾申请旗下另一家连锁酒店ExtendedStayAmericaInc上市,预计该酒店估值可能高达42亿美元。同时,黑石也可能将出售连锁旅馆业者LaQuinta,或进行公开上市,该酒店潜在估值达45亿美元。

赵焕焱对《每日经济新闻》记者表示,“按照希尔顿的经营利润计算,其上市时估值应该超过300亿美元;如希尔顿IPO融资12.5亿美元,则是有史以来集资额最高的酒店企业上市。”对于黑石集团陆续出售酒店的行为,赵焕焱认为“这是黑石为了抓住酒店行业近期的反弹使投资变现”。

对此,黑石方面拒绝置评,希尔顿酒店代表也未对此事立即作出回应。

希尔顿在华开店将提速

据赵焕焱测算,若希尔顿成功上市,其市值可能要超过酒店业上市公司拉斯维加斯金沙 (剔除博彩收入)、永利度假村、喜达屋、万豪四大酒店家族。

记者注意到,截至2013年6月底,希尔顿的债务总额超过150亿美元。标普目前对该公司的企业信用评级为“BB-”,评级前景稳定。

上世纪80年代末就进入中国的希尔顿,在中国的扩张一直不如其竞争对手万豪、洲际等酒店集团。截至目前,其在华仅开业36家酒店。不过,随着黑石的收购,希尔顿在华拓展已经提速,希尔顿方面宣布,将在2015年前在中国开100家新酒店。

希尔顿酒店集团中国区人士透露,希尔顿计划今年新开酒店8~10家,除了已经在华开业的希尔顿、康拉德、逸林和华尔道夫四大品牌之外,接下来在今年年底还会对中国区引入全新的中端酒店品牌 “希尔顿花园”。

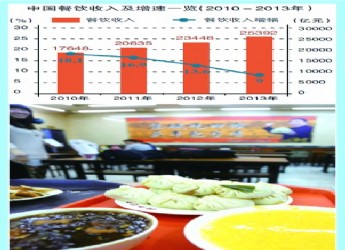

资料显示,希尔顿集团创建于1919年,创始人为康拉德·希尔顿。集团旗下高端品牌为康拉德酒店以及华尔道夫酒店。目前,希尔顿在全球运营超过4000家酒店,其2012年收入93亿美元,净利润3.52亿美元。随着酒店业近年景气度回升,希尔顿预计2013年收入将突破100亿美元,利润将比2009年提高58%。

- 本文标签:

| |

|

| 【分享】 【打印】 【收藏】 【关闭】 | |

|

- 相关内容

- 更多

- 东莞八方快捷经济酒店吃下四星同行 [2014-4-2 8:34:45]

- 国际酒店集团疯狂扩张代价巨大 [2014-3-26 8:24:29]

- 业界预计广州CBD酒店业将出现严重过剩 [2014-3-24 9:08:38]

- 酒店业:回归市场本源 刻不容缓 [2014-3-24 9:06:43]

- 首旅酒店资产重组搁浅台前幕后 [2014-3-21 14:52:43]

- 洲际酒店加速在华扩张 未来3年再开百家新店 [2014-2-17 16:22:45]

- 图片资讯

- 更多