2020年4月启动的大宗商品上涨行情春节后继续加速,多种工业品期货价格己刷新历史记录。国务院高度关注大宗商品价格过快上涨问题,并着手和部署保供稳价工作,这是非常必要的,也是很及时的。但却有不少研究机构提出价格上涨无须多虑,认为只要这个行情不引发通胀即可,没有充分认识到深层次的影响和危害。对这种认识和观点,必须及时给予反驳和纠正,否则,对全面贯彻落实国务院保供稳价的部署会造成严重影响,进而带来非常严重的后果。

大宗商品价格大幅上涨对中国经济是否构成风险,风险有多大?如果仔细观察十三年前应对2008年国际金融危机这一历史轨迹脉胳,可以清楚发现,大宗商品超级上涨之后,便是超级下跌。超级下跌行情对中国经济具有所严重破坏力是很大的。必须消除当前一些错误观点,坚决执行国务院保价稳供部署要求。尽快切断大宗商品超级上涨行情发展路径,破除看涨无危害的固化思维,消除误导引致人们炒作价格可能带来的隐患。

一、大宗商品价格大起大落牵动大国经济

2008年国际金融危机爆发,大宗商品市场经历了“半年暴跌-两年大涨-五年大跌”三个阶段。前两个阶段,各国经济态势与市场走势基本一致。第三阶段,走势分化,中国经济走弱,美国经济走强。

1、国际金融危机导致大宗商品价格恐慌性暴跌,全球经济增速骤降

2008 年8月国际金融危机爆发,大宗商品遭到恐慌抛售,价格暴跌,市场失灵。全球主要国家经济体纷纷出台救市政策,力挽狂澜。国内外大宗商品价格同步企稳。代表中国工业品大宗商品价格水平的南华工业品指数止跌于2008年12月,跌幅超过54%。代表国际工业原材料大宗商品价格水平的CRB指数跌幅37%。从2008年二季度到四季度的GDP增速,中国下降了3.8个百分点,经合组织成员国下降了1.2个百分点,美国下降了3.84个百分点。

2、经济刺激政策推动大宗商品大幅上涨行情,全球经济升温

大宗商品价格超级上涨历时两年4个月,南华工业品指数涨幅达140%,CRB指数涨幅达102%,各国经济随之普遍回升。

3、藏匿于应对危机尾部的大宗商品价格大跌,对经济的扰动,不同国家影响情况不一

两年多大宗商品市场大涨行情,在助推经济走出危机的同时,也埋下了隐患。2011年初,当拯救危机行动步入尾声,接踵而至的是5年下跌行情。直到中国供给侧结构性改革政策出台,方才推动市场走出泥潭。

在大宗商品价格下跌的五年时间里,中国经济增长速度持续放缓。国家统计局数据显示,中国GDP增速,2011年二季度为 10.00%,三季度9.4%,四季度8.8%。2012-2015年增速小幅下降,2015年四季度降至6.9%。

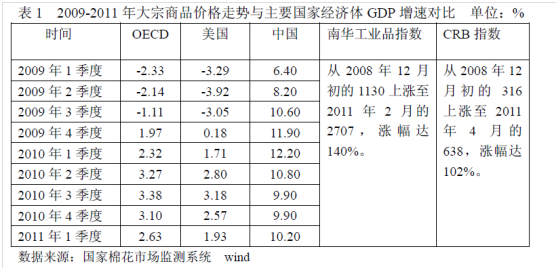

图1 2008-2015年南华工业品指数与中国GDP运行对照

数据来源:国家棉花市场监测系统 wind

美国经济短暂小幅放缓后加速。美国GDP增速,2011年二季度为1.72%,三季度下滑至0.95%,四季度跃升到1.61%,2012年前三季度提高至2.36%-2.65%,从2012年四季度至2013年三季度增速维持在1.26%-1.92%,2013年四季度到2015年四季度平均增速为2.78%。

经合组织成员国经济升温早于中国。2011年二季度、三季度、四季度其GDP增速分别为1.98%、1.82%、1.68%,除2012年四季度、2013年一季度增速略有走弱外,总体上增速大致保持回暖态势。2013年四季度至2015年底GDP平均增速为2.4%。

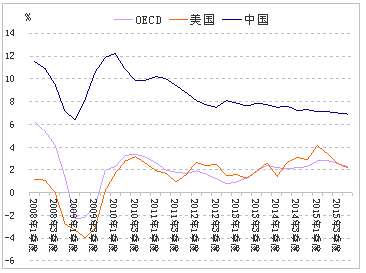

图2 2008-2015年中国、美国及经合组织GDP增速对比

数据来源:国家棉花市场监测系统 wind

二、对中国经济不利的种子在超涨阶段埋下

从对中国经济的影响看,2010年1月是行情分水岭。前一阶段,行情对经济的作用相对正面,后一阶段,则较为负面。若把前者视为上涨,后者属于超级上涨。

1、2008年12月至2009年12月,大宗商品价格上涨行情激活了产业链运行动力,助推经济脱离危机

危机后,大宗商品价格上涨的主要力量来自于多方面。一是救助政策启动消费,鼓励人们看好后市。二是危机期间,产业链各环节企业将库存抛压到极致,手持货币。产业链具有再库存动力。三是危机将市场砸出深坑,价格一旦反弹将报复性上涨。四是宽松的货币环境降低了企业投资机运行成本。后三项因素是正常经济运行环境下没有的。由此,危机后的大宗商品期货上涨行情具有爆发力,容易形成超级行情。当期货价格率先止跌上涨,企业启动采购、投入生产,通过产业链各环节,交付至终端消费,现货跟涨。从大宗商品原材料到终端商品,上涨的价格在各环节顺利传导和消化,表明制造业已初步脱离危机。2008年末至2009年末的上涨行情,推动经济走出危机深坑。国家统计局数据显示,中国规模以上企业工业增加值,2009年2月开始回升,同比增加11%,6月份后增速在两位数以上,11月、12月分别为19.20%、18.50%,超过危机爆发前水平。

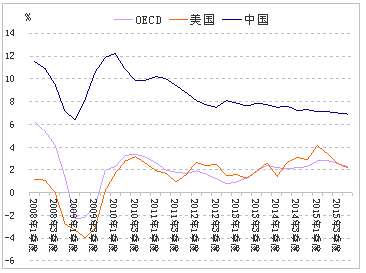

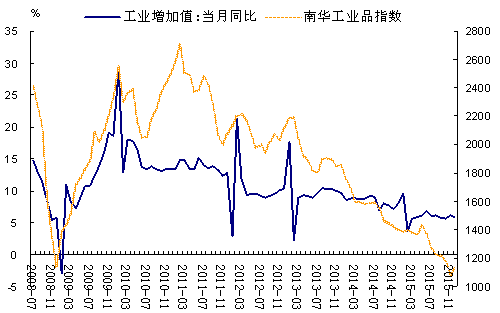

图3 2008年7月至2015年12月中国规模以上工业增加值与南华工业品价格指数

数据来源:国家棉花市场监测系统 wind

图4 2008年至2015年南华工业品指数与CRB指数走势

数据来源:国家棉花市场监测系统 wind

2、2010年1月之后的上涨行情,成为滋生经济风险隐患的温床,对中国经济不利的种子悄然播散

推动这阶段行情上涨的力量,除经济向好外,还掺杂了多种负能量。一是囤货发财的故事传遍业界。为扩大盈利,原材料、半成品及产成品等各环节,均加大库存规模。二是此时的市场机制有所变形、转差。加大库存与价格上涨,彼此推动。客观真实的市场供求格局变得模糊。三是市场的心智已被贪婪蒙蔽,易涨难跌成为思维定势。其实,中国央行2010年初已开始收紧货币。四是市场信号混乱。美国仍在不断出台刺激政策,2013年美国才开始讨论退出经济刺激政策。五是再涨后的价格,在产业链各环节中传导已不顺畅,市场疲态显现。

国家统计局数据显示,中国工业企业利润总额,2010年2月、5月、8月累计同比增长119.69%、81.64%、55.01%,即使剔除上年同期-37.27%、-22.85%、-10.61%低基数效应,其增速也十分可观。2010年11月,增速仍达49.35%(上年同期为7.76%)。2011年前三个月,利润增速在31.99%以上。

利润高增的背后是产业链积累了大量商品库存。2010年2月之后的一年时间,工业企业采购量、产成品库存快速增加。中国制造业采购经理指数采购量PMI,2010年1月达60%,2010年1月-2011年2月,该指标平均为56.08 %,高位运行。中国工业企业产成品库存,2010年2月累计同比增长5.19%,2009年11月份仅为0.24%,2010年5至8月,增长超过9%,11月份突破11%。2011年2月,该指标超过22%,为上年同期的4.25倍。

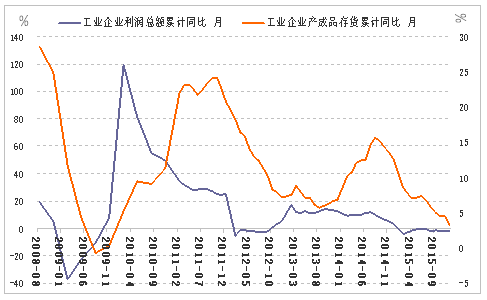

图5 2008年8月至2015年12月中国工业企业利润总额与产成品存货累计同比增速

数据来源:国家棉花市场监测系统 wind

三、超级大跌行情是金融资本的提款机,是实体制造业的轰炸机

大宗商品价格大跌直接冲击实体制造业正常运行,产业链陷入灾难。位于全球产业链高端的企业,价格波动对其影响有限。期货投资可以做空,在大跌行情中赢取暴利。

1、超级下跌行情对传统制造业的破坏近似于经济危机

有研究认为原材料价格下跌,降低了制造业生产成本,利于企业增加盈利。上述原理,适用于正常价格波动。好比,植物生长,正常情况下,降雨是好事,但是,连续暴雨,则属涝灾、甚而山洪。大宗商品超级下跌行情,对传统制造业的破坏主要表现在两个方面。

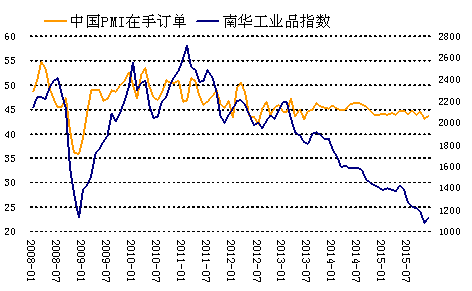

一是价格快速下跌时,一天可以出来多个价格,市场高度不稳定、不确定,在手订单计划执行容易出现亏损,新订单签署难度也较大。超级下跌行情对订单的正常流程扰动明显。中国PMI在手订单指数,在2011年2月到2015年底的58个月中,高于50荣枯线的仅有的2011年的3月份、4月份及2012年3月份。传统制造业陷入衰退若干年。

图6 2008-2015年中国PMI在手订单指数与南华工业品指数对比

数据来源:国家棉花市场监测系统 wind

二是超级行情一旦由上涨转变为下跌,市场参与者只有一个对策——离场,蜂拥甩货,造成更大抛压,信心崩溃。此时,无人接盘。2011年2-5月部分时段,不少品种期货价格连续多日以跌停板报收。多数大宗商品位于产业链源头,超级下跌行情一旦引发,瞬间触发下游各环节一系列产品价格“堤坝”失守。企业手中的原材料、半成品及产成品快速贬值。2011年2月大宗商品超级下跌行情开始引爆,制造业企业亏损快速大幅增加。中国工业企业亏损企业亏损额,2011年2月累计同比增加22%,该指标在之后两年时间高位运行,平均达55.9%。中国制造业受到大宗商品超级下跌行情这般大势轰炸,是国家已经采取大力度政策对冲后的情况。2011-2013年,中国启动多个大宗商品临时收储政策,确定临时收储价格,无限量收储。

图7 2010-2012年中国工业企业亏损企业亏损额累计同比与南华工业品指数

数据来源:国家棉花市场监测系统 wind

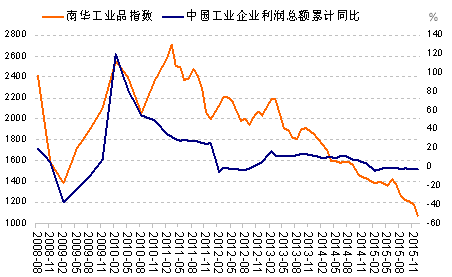

在大宗商品超级下跌阶段,中国工业品出厂价格指数(PPI)明显承压,2012年5月份录得-1.12%后,中国PPI经历53个月连续负增长,直到2016年10月PPI录得1.9%,实现由负转正。持续近6年的PPI降温,企业产成品资产陷入贬值漩涡,对于传统制造业企业的破坏性,不是危机也近似于危机。2012年全年,中国工业企业利润总额累计同比月度均值为-1%,2015年为-2%。

图8 2008-2015年中国PMI指数与南华工业品指数对比

数据来源:国家棉花市场监测系统 wind

2、对于金融资本,大宗商品超级大跌行情则是难得的投资机会

大宗商品下跌行情于2016年初触底企稳。从2011年2月到2016年初,南华工业品指数下跌幅度超过60%。CRB指数下跌时间从2011年4月到2016年初,跌幅超过37%。不少具体品种跌幅更大,例如,中国棉花期货价格跌幅超过70%,国际棉花期货价格跌幅达74%。据金融媒体报道,2011年,有期货投资者利用大跌行情,年收益超过了110%,还有投资收益超过300%的。

3、在下跌行情中,中美经济增长速度呈现明显分化态势

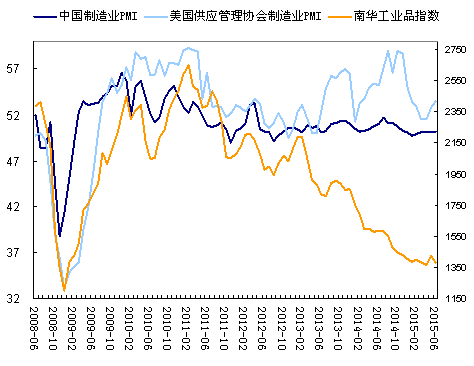

比较中美制造业PMI指数,2011年10月份之后美国明显处于偏强态势。

图9 2008年6月-2015年6月中、美PMI指数与南华工业品指数对比

数据来源:国家棉花市场监测系统 wind

多种因素导致大宗商品超级下跌行情对不同国家经济影响差距较大。一是经济结构差异。2011年,中国制造业增加值占中国国内生产总值(GDP)的比重超过32%。2011年,美国制造业增加值占美国GDP的比重不足12%,较中国低20个百分点。二是产业链地位。美国制造业普遍处于全球产业链“微笑曲线”上端,附加值较高,议价能力强,受原材料价格下跌影响有限。三是金融业对美国经济贡献较大,大宗商品价格大幅下跌为金融资本提供了大幅盈利机会。

图10 2008-2015年中国工业企业利润增速与南华工业品指数走势对比

数据来源:国家棉花市场监测系统 wind

4、大宗商品超级大跌行情具有远程冲击中国经济的功能

国内与国际大宗商品行情联动密切,互为影子,热钱无须入境中国,大宗商品超级行情便可形成。在金融大国与制造业大国之间,大宗商品超级大跌行情具有“远程导弹+印钞机”双重功能,只需行情足够超级。超级指标主要表现在前期价格上涨空间足够高,上涨时间足够长,产业链吸附的库存规模足够大。

四、对策建议

目前,应对疫情危机步入中后期,大宗商品行情高点刷新历史记录,上涨行情超过一年,主要发达国家仍在加码刺激经济,国内外投资机构看涨后市,国际投行认为已经进入大宗商品超级周期。这一幕与2010年二季度惊人相似。现在是抑制大宗商品行情升级为超级行情的关键时期,机会稍纵即逝。我们要破除看涨无危害的固化思维,消除误导引致人们炒作价格可能带来的隐患,尽快切断大宗商品超级上涨行情发展路径,坚决执行好国务院保价稳供部署要求。

1、密切跟踪企业原材料、产成品等产业链环节库存水平。及时消除囤积居奇行为,让市场机制正常发挥作用。给过热的市场降温。

2、建议国务院针对中小型实体制造业企业面临的困境,允许商务部适当扩大部分大宗商品进口配额发放数量,财政部适度降低关税税率。降低实体企业采购成本。

3、建议国务院责成国家有关部门打击哄抬价格行为,维护市场秩序,合理引导市场预期。建议引导智库机构研究及传媒机构应更多关注和研究传统制造业企业生存情况,了解其面临的困难。引导大宗商品期货投资者全面、客观了解市场供求格局,审慎、冷静、理性评价市场走势变化,切勿盲目,充分发挥好金融服务实体的作用,而不是相反

4、坚决执行国务院统一部署,统一思想,消除歧见,明确市场信号,提高执行落实国家政策的效率和力度。建议引导研究机构,站在国家利益角度,更好解读国家有关部门关切,凝聚市场共识,提高国家政策效率。防止国家经济预警被边缘化弱化。

5、进一步加大研究大宗商品期货与实体经济兴衰之间的互动关系与规律。建立具有中国特色的经济风险治理理论、实践与战略方案,早发现,早预警,早应对,实现风险有控现代化治理体系形成。

6、加快进一步充实中国经济、金融专业教材和读本。从历史进程研究总结大宗商品市场行情与中外经济运行互动关系与规律,及时完善经济教材体系内容,并且与国情相结合,构建新时代中国大宗商品市场体系理论,指导实践探索。

- 本文标签:

| |

|

| 【分享】 【打印】 【收藏】 【关闭】 | |

|

- 相关内容

- 更多

- 大宗商品超级行情对中国经济的冲击 [2021-6-25 17:32:10]

- 千亿美妆市场“新”商机:男士市场不可小觑 [2021-6-24 17:01:57]

- 解码食品消费新趋势 [2021-6-17 16:45:51]

- 城市商业体系建设“全国一盘棋” [2021-6-15 17:08:17]

- 顺应消费升级趋势调结构促改革 [2021-5-14 11:20:55]

- 拥抱消博会!穗企布局“双循环”抢抓自贸港 [2021-5-12 10:41:01]

- 图片资讯

- 更多