4月6日,香港珠宝零售商周大福于出价7120万美元,拍下一颗59.6克拉的粉色钻石。这颗钻石被称为“粉红之星”,早在2013年就曾被拍出8300万美元的天价,但最终交易意外作罢。4年后,虽然重新拍卖的价格略有缩水,但仍然创造了世界宝石拍卖的最高纪录。事实上,这并非周大福首次高价竞购钻石。由于过于依赖黄金产品和宏观经济环境问题,周大福近年来业绩萎靡。周大福方面表示,希望通过这块粉钻,进一步扩展产品品类与美国市场,以减少对于黄金以及中国内地市场的依赖。

巨资拍下粉钻

4月6日,香港四大珠宝商之一周大福拍得世界最大粉钻,并以约7100万美元的成交价刷新了世界宝石拍卖的最高纪录。该拍卖只进行短短5分钟,粉钻便被周大福收入囊中。

资料显示,该粉钻产自南非,重达59.6克拉,是美国宝石学院所鉴定过的最大内部无瑕艳彩粉红钻,价值超过6000万美元。2013年,该粉钻曾以8300万美元的价格被拍卖,但最终因为买家拒绝付款而交易失败。尽管此次价格不及2013年时的拍卖价,但周大福依然刷新了世界宝石拍卖的最高纪录。

值得注意的是,这并非周大福首次高价拍得钻石。2010年,周大福以3530万美元的成交价买入名为“库里南遗产”的巨型钻石毛坯,后于2015年推出由该毛坯制成的成品首饰。2016年,周大福再度出手,以1680万美元的价格买到了一颗绿钻,并创下了世界绿钻拍卖价格的最高纪录,以及绿钻每克拉单价世界纪录。

近年来,钻石业务成为周大福致力布局的板块。2014年,周大福以1.5亿美元的价格收购了美国高端钻石品牌Hearts On Fire,该品牌被收购后迅速于2014年底进入中国市场。2016年,周大福宣布有意在一年内在美国开展钻石批发业务,销售裸钻和钻坯。同年,周大福还推出了自有钻石品牌“周大福 T MARK”。

在截至2016年9月30日的2016年半年报中,周大福进一步阐述了对于钻石业务的计划。下一步,周大福将大力推广钻石品牌“周大福 T MARK”,并在零售点推出更多的Hearts On Fire系列、时尚珠宝、授权及专利系列,以丰富产品组合。

在收购Hearts On Fire时,周大福董事总经理黄绍基曾表示,Hearts On Fire去年销售收入仅逾1亿美元,相对于周大福百亿美元的营业额,相信未来对集团贡献不会太大。因此,此收购的主要目的是为了丰富旗下产品组合。可以看出,一向以黄金为主要业务的周大福,正在致力于拓展黄金之外的产品线,逐渐摆脱单一黄金销售而带来的各类影响。

欲转战钻石市场

德勤发布的《2016年全球奢侈品力量》报告显示,周大福位列全球第7,紧跟在开云集团身后。然而在上一年时,周大福却超过了开云、Tiffany位居全球第4。排名的滑落折射出周大福业绩的窘境,随着全球经济局势的动荡,以黄金销售为主的周大福正面临着艰难的挑战。

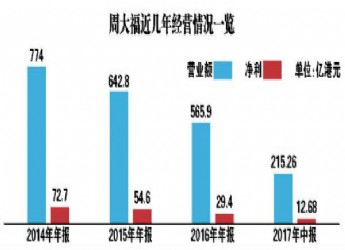

周大福最新公告显示,2017财年上半年,公司营业额为215.26亿港元,同比下滑23.5%;净利润12.22亿港元,同比下滑21.5%。这是周大福自2013年以来连续第三年下滑,营业额较2013财政年同期大幅缩水43%。周大福在中国内地和港澳地区珠宝业务的同店销售分别下滑了20.9%和25.7%,其中港澳地区的同店销售也是连续三年下滑。

同时,2017财政年度上半年受中国内地零售市场环境转变影响,周大福在购物中心净开设26个零售点,但百货公司零售点净关闭19个。且与购物中心及百货公司相比,该公司直营专卖店的推广活动较少,客流量下跌,因而导致周大福零售表现相对欠佳。

北京市商业经济学会秘书长赖阳表示,目前中国钻石市场消费相较西方发达国家,仍存在很大差距。据不完全统计,美国钻石消费市场规模早在2015年时,已经达到近60%-70%,而中国的钻石消费市场规模仅为20%;美国的黄金饰品消费市场规模已经下跌至6%-7%,但中国目前的黄金饰品消费市场高达60%。中国的钻石市场展现出很大的发展潜力。

珠宝行业早期,中国大部分消费者基于“黄金保值”的认知,大量消费黄金饰品。随着经济环境发生变化,金价呈现下跌趋势,消费者购买黄金的比率逐步下降。周大福作为中国老牌黄金珠宝商,早期以纯金为主,后期推出K金产品,但大环境下K金的附加值变低。于此同时,钻石业务在中国市场出现相对快速的增长,利润的附加值也比较高;且钻石消费区别于黄金的“理财”用途,更贴近消费者生活。因此周大福加码钻石业务,有利于增加盈利点,完善产业结构。

钻石业务面临风险

据了解,周大福大部分销量以中国和东南亚市场为主,并且以销售黄金起家的周大福已经形成一个“黄金商家”的品牌烙印。周大福想要摆脱只售黄金的品牌形象束缚,规避单一产业风险,加码钻石行业,虽然市场潜力客观,但是在钻石行业扎根未稳的周大福在企业转型中面临挑战和风险。

相关资料显示,2015年,中国钻石饰品消费群体中,18-34岁的“千禧一代”占总群体比重将近70%,远远高于美国、日本、印度等钻石消费大国比例。日渐西化的生活方式成为中国年轻一代消费钻石饰品的主因。其中,经济独立的单身白领女性逐渐成为新的典型消费者,除钻戒外,镶钻耳坠、钻石项链等成为此类消费者的青睐对象。

TOTWOO智能珠宝创始人王洁明对此表示,互联网经济背景下,钻石的普及率变高,传统珠宝行业因此普遍遭压。以实体门店、零售点为主要销售渠道的周大福在运营方式上应该做出更多新的探索。此外,对钻石业务而言,高复购率才能带动盈利空间。如何进一步突围中国市场中只在婚嫁时购钻戒的传统消费观念束缚,通过产品创新、营销创新取悦年轻消费人群也是周大福需要考虑的问题。

相关资料显示,周大福在2016年3月试水电商,相较国内黄金珠宝品牌菜百首饰,显得“慢半拍”。据了解,菜百首饰早在2013年9月开始试水电商渠道,迎着“互联网+”的风口,打造全渠道销售网络。2014年9月,菜百正式成立“菜百电子商务有限公司”,成立当年销售额超过2000万元,2015年线上销售额达到1.25亿元。目前菜百首饰定位高端旗舰店,在中国本土珠宝品牌中形成领跑,与周大福相比具有竞争优势。

值得一提的是,周大福2014年收购美国高端钻石品牌Hearts On Fire,涉足高端钻石业务,但业绩表现平平。赖阳指出,中国钻石消费习惯刚刚形成,消费范围仍存在局限性。且钻石饰品消费市场呈现分化状态,出婚恋消费需求外,大部分消费人群出于时尚配饰需求,选择购买低端钻石饰品;少数富裕的消费人群则会选择购买定制化、具有收藏价值的高端钻石饰品,与普通消费人群的消费层级、场所不同。而周大福出身是标准化旗舰店模式,想要做高端钻石业务,店铺改造难度系数高,企业现有的专卖店专柜体系,空间本身受限,这种模式注定该企业无法在高端钻石业务中获利。

同时,钻石行业除本土珠宝品牌在市场拼杀外,消费升级环境下,国外珠宝品牌大量抢占中国市场份额。行业竞争环境激烈,周大福想要做高端钻石业务,不具有品牌影响力和产品竞争力。

- 本文标签:

| |

|

| 【分享】 【打印】 【收藏】 【关闭】 | |

|

- 相关内容

- 更多

- 天价拍粉钻 周大福急求转型 [2017-4-7 9:15:03]

- 盒马鲜生创始人赴京斡旋纠纷 [2017-4-7 9:12:18]

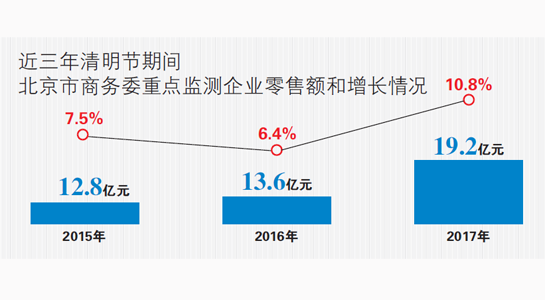

- 清明假期消费折射的北京新商业 [2017-4-7 8:48:37]

- 京东放言五年内成为线上线下家居家装第一渠 [2017-4-6 9:34:42]

- 生鲜电商经历洗牌期 易果加速整合线下资源 [2017-4-6 9:19:54]

- 中高端酒店一季度开业量下降 [2017-4-6 8:46:41]

- 图片资讯

- 更多